Cyfrowy Polsat wyemituje 7-letnie obligacje za 2,67 mld zł

Zarząd Cyfrowego Polsatu zdecydował o emisji przez spółkę maksymalnie 2,67 mln 7-letnich obligacji po 1 tys. zł wartości nominalnej. Oferta jest skierowana wyłącznie do inwestorów kwalifikowanych.

Obligacje, oznaczone jako seria D, będą oprocentowane na poziomie WIBOR 6-miesięczny plus 3,85 pkt proc. marży. Odsetki będą wypłacane co pół roku.

Dzień emisji obligacji wyznaczono na 11 stycznia przyszłego roku, a dzień ich wykupu - na 11 stycznia 2030 roku. Wcześniejszy wykup będzie możliwy na żądanie Cyfrowego Polsatu lub obligatariusza na zasadach wskazanych w warunkach emisji obligacji.

>>> Praca.Wirtualnemedia.pl - tysiące ogłoszeń z mediów i marketingu

Cyfrowy Polsat kilka lat temu wyemitował już papiery dłużnej serii B i C o łącznej wartości nominalnej 2 mld zł. Jeśli ich posiadacze będą chcieli kupić nowe obligacje, wierzytelności z poprzednich zostaną zaliczone na poczet ceny.

Zaznaczono, że nowa oferta „zostanie skierowana wyłącznie do inwestorów kwalifikowanych w rozumieniu art. 2 lit. e) Rozporządzenia Prospektowego”. Firmy skorzysta ze zwolnienia od obowiązku opublikowania prospektu emisyjnego.

Zapisy na obligacje będą prowadzone do 21 grudnia, funkcję współoferujących pełnią Trigon DM, BNP Paribas Bank Polska, Bank Pekao, Santander Bank Polska i PKO BP.

W tym tygodniu Cyfrowy Polsat zawarł niewiążące umowy dotyczące swoich obligacji z kilkoma instytucjami finansowymi: ramową umowę z Europejskim Bankiem Odbudowy i Rozwoju, umowę dodatkową z Bankiem Gospodarstwa Krajowego oraz dodatkowe porozumienie z International Finance Corporation.

Cyfrowy Polsat ma 10,8 mld zł długu brutto, odsetki przez rok z 2,6 do 8,4 proc.

Grupa Cyfrowy Polsat duże zadłużenie kredytowe, sięgające początkowo kilkunastu mld zł, zaciągnęła ponad dekadę temu na zakup Polkomtela, operatora sieci Plus. Natomiast kilka lat temu wyemitowała dwie transze obligacji po 1 mld zł (ma je wykupić w 2026 i 2027 roku).

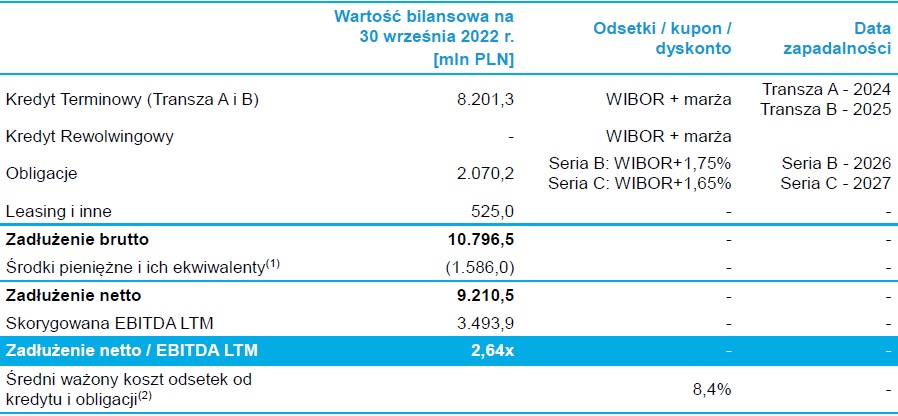

Na koniec września br. zadłużenie brutto holdingu sięgało 10,8 mld zł składało się na nie przede wszystkim 8,2 mld zł kredytów, 2,07 mld zł z obligacji oraz 525 mln zł z leasingu i innych obszarów.

Odsetki od kredytów i obligacji są uzależnione od stawek WIBOR, które od jesieni ub.r. mocno wzrosły wraz z podnoszeniem stóp procentowanych przez Radę Polityki Pieniężnej. Trzymiesięczny WIBOR do września ub.r. wynosił nieco ponad 0,2 proc., pod koniec stycznia przebił poziom 3 proc., a od lipca wynosi powyżej 7 proc., na przełomie października i listopada wzrósł do 7,5 proc.

W konsekwencji średni ważony koszt odsetek od kredytu i obligacji grupy Cyfrowy Polsat na koniec września sięgał 8,4 proc. Rok wcześniej było to 2,6 proc., na koniec grudnia ub.r. - 5,1 proc., kwartał później - już 6,8 proc., a na koniec czerwca - 8,1 proc.

W br. ponad 410 mln zł na odsetki

W pierwszych trzech kwartałach br. grupa Cyfrowy Polsat na odsetki od kredytów i pożyczek przeznaczyła 400,6 mln zł, a na odsetki od obligacji - 111 mln zł, wobec odpowiednio 150,3 i 30,9 mln zł rok wcześniej. Tylko w zeszłym kwartale koszty odsetkowe od pożyczek sięgnęły 171,6 mln zł, a od papierów dłużnych - 42,5 mln zł.

Te wydatki byłyby jeszcze wyższe, gdyby nie stosowane przez firmę zabezpieczenia przed ryzykiem zmienności stóp procentowych, oparte instrumenty pochodne, w szczególności swapy (IRS). Holding w sprawozdaniu podał, że na koniec września br. otwarte i zawarte na przyszłe okresy transakcje zabezpieczające, zapadające w różnych okresach w latach 2022-2025, pokrywały takie ryzyko dotyczące prawie 30 proc. jej całości zadłużenia.

W trzech kwartałach br. realizacja i wycena takich instrumentów dała firmie 11,5 mln zł (rok wcześniej było to 4,1 mln zł kosztów), a realizacja takich instrumentów dotyczących odsetek - 86,6 mln zł, wobec 16,6 mln zł rok wcześniej.

W konsekwencji łączne koszty finansowe netto poszły w górę ze 172,3 do 416,8 mln zł. - - Utrzymujemy pewne pozycje hedgingowe w celu zmniejszenia ekspozycji na ryzyko stopy procentowej, wynikające z płatności odsetek naliczanych w oparciu o zmienną stopą procentową. Systematycznie analizujemy poziom ryzyka zmian stóp procentowych, w tym scenariusze refinansowania i zabezpieczenia przed tym ryzykiem - podała firma w sprawozdaniu.

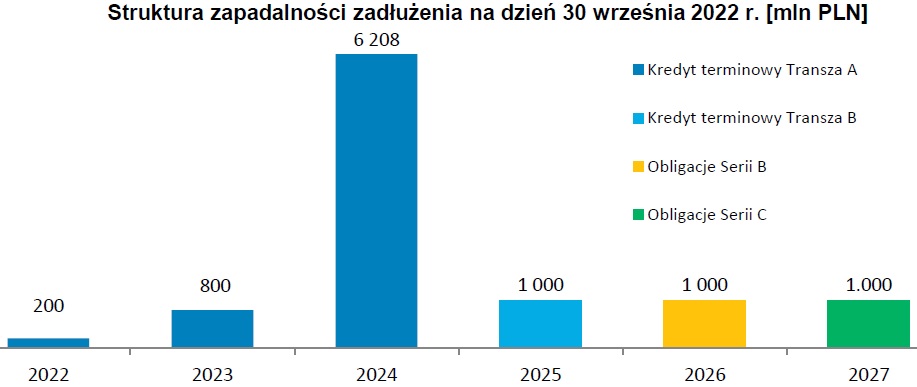

W br. grupa Cyfrowy Polsat ma spłacić jeszcze 200 mln zł części kapitałowej kredytu, a w przyszłym roku - 800 mln zł. Na 2024 rok wyznaczono spłatę aż 6,21 mld zł, a w kolejnych trzech latach - po 1 mld zł rocznie kredytu i obligacji.

Na koniec września br. firma dysponowała 1,59 mld zł środków pieniężnych i ich ekwiwalentów. W konsekwencji jej zadłużenie netto wynosiło 9,21 mld zł, a relacja długu netto do skorygowanego zysku EBITDA z ostatnich 12 miesięcy - 2,64.

Cyfrowy Polsat woli inwestować niż szybciej spłacać dług

Grupa Cyfrowy Polsat duży zastrzyk gotówki dostała w połowie ub.r., gdy wraz z Polkomtelem sprzedała firmie Cellnex Poland 99,99 proc. udziałów spółki Polkomtel Indrastruktura za 7,07 mld zł.

Uzyskane środki zamiast na szybsze zmniejszenie zadłużenia woli wydawać na inwestycje, w ramach ogłoszonej pod koniec strategii obejmującej wejście w segmenty odnawialnej energetyki i nieruchomości. W kwietniu od kontrolowanej przez Zygmunta Solorza spółki Embud 2 kupił 66,94 proc. udziałów firmy Port Praski za 553,65 mln zł. Ma też wydać 800,5 mln zł na 67 proc. udziałów spółki PAK-Polska Czysta Energia, przy czym realizację tej transakcji przesunięto do końca września.

Ponadto od jesieni ub.r. prowadził skup swoich akcji. Pod koniec maja od spółki Embud 2 przejął walory za 290 mln zł.

W trzecim kwartale br. grupa Cyfrowy Polsat (należą do niej m.in. Telewizja Polsat, Polkomtel, Netia i Esoleo) przy wzroście przychodów o 3 proc. do 3,27 mld zł zanotowała 839,6 mln zł skorygowanego zysku EBITDA. Średni przychód miesięczny od abonenta zwiększył się o 3,9 proc. do 71,3 zł, a od klienta usług prepaidowych - o 9,1 proc. do 17,9 zł.

Większościowym akcjonariuszem Cyfrowego Polsatu jest Zygmunt Solorz, bezpośrednio i poprzez wehikuły inwestycyjne ma walory stanowiące 62,04 proc. kapitału i 70,36 proc. głosów na walnym zgromadzeniu. Z zeszłorocznego zysku firma wypłaci 660,8 mln zł dywidendy, po 1,20 zł za akcję.

Newsletter

Newsletter

Tak będą działać telewizory i dekodery. Resort szykuje rozporządzenie

Tak będą działać telewizory i dekodery. Resort szykuje rozporządzenie  Jarosław Kulczycki odchodzi z TVP

Jarosław Kulczycki odchodzi z TVP  Była pogodynka TVP w nowej stacji

Była pogodynka TVP w nowej stacji  Co w ramówce nowgo kanału? KRRiT opublikowała koncesję

Co w ramówce nowgo kanału? KRRiT opublikowała koncesję  Nowe filmy i seriale na platformie Max. Pojawią się także klasyki

Nowe filmy i seriale na platformie Max. Pojawią się także klasyki

Dołącz do dyskusji: Cyfrowy Polsat wyemituje 7-letnie obligacje za 2,67 mld zł